Έρευνα Τραπεζικών Χορηγήσεων: α΄ τρίμηνο 2023

02/05/2023 - Δελτία Τύπου

- Τα κριτήρια χορήγησης δανείων προς τις μη χρηματοπιστωτικές επιχειρήσεις (ΜΧΕ) παρέμειναν αμετάβλητα κατά το α΄ τρίμηνο του 2023. Αμετάβλητοι παρέμειναν και οι συνολικοί όροι χορήγησης επιχειρηματικών δανείων, ενώ μειώθηκε ως ένα βαθμό η συνολική ζήτηση για επιχειρηματικά δάνεια.

- Τα κριτήρια χορήγησης δανείων προς νοικοκυριά παρέμειναν αμετάβλητα κατά το α΄ τρίμηνο του 2023, ενώ οι συνολικοί όροι χορήγησης δανείων προς νοικοκυριά έγιναν ως ένα βαθμό πιο χαλαροί. Η ζήτηση για στεγαστικά δάνεια μειώθηκε ως ένα βαθμό, ενώ για καταναλωτικά δάνεια παρέμεινε σχεδόν αμετάβλητη.

Δάνεια προς τις μη χρηματοπιστωτικές επιχειρήσεις

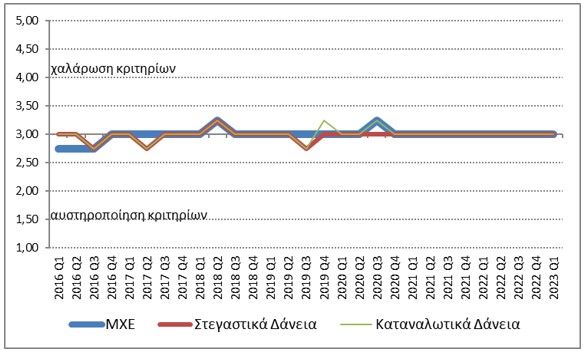

Κατά το α΄ τρίμηνο του 2023, τα κριτήρια χορήγησης δανείων προς τις μη χρηματοπιστωτικές επιχειρήσεις (ΜΧΕ) παρέμειναν αμετάβλητα σε σχέση με το δ΄ τρίμηνο του 2022 (βλ. Διάγραμμα 1), εξέλιξη σύμφωνη με τις προσδοκίες που είχαν διατυπωθεί στην έρευνα του προηγούμενου τριμήνου. Επιπλέον, οι τράπεζες εκτιμούν ότι τα κριτήρια θα παραμείνουν αμετάβλητα και κατά τη διάρκεια του β΄ τριμήνου του 2023.

Οι συνολικοί όροι χορήγησης δανείων προς τις ΜΧΕ παρέμειναν αμετάβλητοι σε σχέση με το δ΄ τρίμηνο του 2022.

Κατά το α΄ τρίμηνο του 2023, η συνολική ζήτηση δανείων (βλ. Διάγραμμα 2) και, ειδικότερα βραχυπρόθεσμων δανείων, μειώθηκε ως ένα βαθμό. Ο βασικός παράγοντας που επηρέασε τη μείωση της ζήτησης ήταν το υψηλότερο επίπεδο των επιτοκίων χορηγήσεων. Το επόμενο τρίμηνο, η συνολική ζήτηση δανείων, κυρίως από τις μικρομεσαίες επιχειρήσεις, αναμένεται να μειωθεί περαιτέρω.

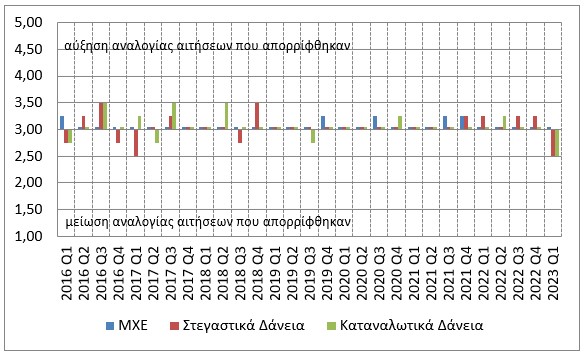

Η αναλογία των αιτήσεων για επιχειρηματικά δάνεια που απορρίφθηκαν παρέμεινε αμετάβλητη σε σχέση με το προηγούμενο τρίμηνο (βλ. Διάγραμμα 3).

Δάνεια προς νοικοκυριά

Κατά το α΄ τρίμηνο του 2023, τα κριτήρια χορήγησης δανείων προς τα νοικοκυριά παρέμειναν αμετάβλητα σε σχέση με το δ΄ τρίμηνο του 2022 (βλ. Διάγραμμα 1), εξέλιξη σύμφωνη με τις προσδοκίες που είχαν διατυπωθεί στην έρευνα του προηγούμενου τριμήνου. Οι συνολικοί όροι χορήγησης δανείων προς νοικοκυριά έγιναν ως ένα βαθμό πιο χαλαροί σε σχέση με το δ΄ τρίμηνο του 2022, κυρίως λόγω της μείωσης των λοιπών επιβαρύνσεων εκτός τόκων.

Η ζήτηση για τα στεγαστικά δάνεια μειώθηκε ως ένα βαθμό, με βασικό παράγοντα το υψηλό επίπεδο των επιτοκίων χορηγήσεων, καθώς και τη μειωμένη εμπιστοσύνη των καταναλωτών. Η ζήτηση για τα καταναλωτικά δάνεια παρέμεινε σχεδόν αμετάβλητη (βλ. Διάγραμμα 2). Για το β’ τρίμηνο του 2023, η ζήτηση τόσο για στεγαστικά όσο και για καταναλωτικά δάνεια αναμένεται να παραμείνει σχεδόν αμετάβλητη.

Τα κριτήρια χορήγησης στεγαστικών και καταναλωτικών δανείων αναμένεται να παραμείνουν σχεδόν αμετάβλητα κατά τη διάρκεια του β΄ τριμήνου του 2023.

Η αναλογία των αιτήσεων για δάνεια προς νοικοκυριά που απορρίφθηκαν μειώθηκε ως ένα βαθμό σε σχέση με το προηγούμενο τρίμηνο (βλ. Διάγραμμα 3).

Διάγραμμα 1 - Πιστοδοτικά Κριτήρια (μέσος όρος)

Διάγραμμα 2 - Ζήτηση (μέσος όρος)

Διάγραμμα 3 - Αναλογία αιτήσεων που απορρίφθηκαν (μέσος όρος)

Περισσότερες πληροφορίες:

Το επόμενο Δελτίο Τύπου για την «Έρευνα Τραπεζικών Χορηγήσεων» με στοιχεία του β’ τριμήνου του 2023 θα δημοσιευτεί στις 25 Ιουλίου 2023, σύμφωνα με το Ημερολόγιο δημοσίευσης των στοιχείων που έχει αναρτηθεί στον ιστοχώρο της Τράπεζας της Ελλάδος.

Σχετικοί σύνδεσμοι:

Περισσότερα στοιχεία για την Έρευνα Τραπεζικών Χορηγήσεων

Μεθοδολογία